Для того, чтобы повысить привлекательность вложения на ранних этапах осуществления проекта, применяется коэффициент дисконтирования. Этот коэффициент на основе учета степени риска проекта повышает доходность вложений, сделанных на ранних этапах по сравнению с теми, которые были сделаны позже. Величина коэффициента дисконтирования может меняться от единицы – по завершении реконструкции, до значений меньше единицы – в начале и в процессе реализации проекта. Величина и динамика изменения коэффициента дисконтирования определяется двумя факторами. Это – ставка дисконтирования и лаг времени.

Ставка дисконтирования (С диск) – это коэффициент, учитывающий степень риска проекта, а также то влияние, которое рынок оказывает на стоимость активов.

Лаг времени (t) – это количество ступеней изменения стоимости пая, соответствующих определенным временным периодам – например, годам.

Соотношение коэффициента дисконтирования (К диск) со ставкой дисконтирования (С диск) определяется следующей простой формулой:

К диск = 1 / (1 + С диск)t (1)

Таким образом, при ставке дисконтирования, например, равной 0,3 и лаге времени, равном 3 годам, коэффициент дисконтирования будет равен:

К диск = 1 / (1 + 0,3)3 = 1 / 2,197 = 0,455

Стоимость актива в тот момент, когда совершается капиталовложение, называется современной стоимостью (СС), а та стоимость, которую актив приобретет в конце определенного лага времени называется будущей стоимостью (БС). Современную стоимость можно определить посредством умножения будущей стоимости на коэффициент дисконтирования.

СС = БС × К диск. (2)

То есть, для получения через три года актива, стоимостью 1 млн руб. при коэффициенте дисконтирования, равном 0,455, следует вложить 455 тысяч рублей (1000000 * 0,455).

Из приведенных выше соотношений видно, что чем меньше значение коэффициента дисконтирования, тем меньше необходимая первоначальная величина капиталовложения и тем выше рентабельность этого капиталовложения.

Правильно сформированная ставка дисконтирования для первоначальных вложений может сделать их вполне привлекательными и поможет привлечь финансовые средства на начальные этапы осуществления проекта.

Возвращаясь к соотношению коэффициента дисконтирования и ставки дисконтирования (формула 1), можно увидеть, что коэффициент дисконтирования, являясь функцией, меняется под воздействием ставки дисконтирования и лага времени, которые в данном случае являются аргументами. Лаг времени подвержен постоянному изменению, и приводит к соответствующему изменению коэффициента дисконтирования. В то же время, ставка дисконтирования вовсе не обязана меняться; она в силу различных обстоятельств на определенных этапах реализации проекта может менять свои значения, но также может оставаться неизменной на протяжении всего времени реализации проекта. Эта ее особенность позволяет использовать ставку дисконтирования не только для повышения привлекательности инвестиций, но также и для управления финансовыми потоками.

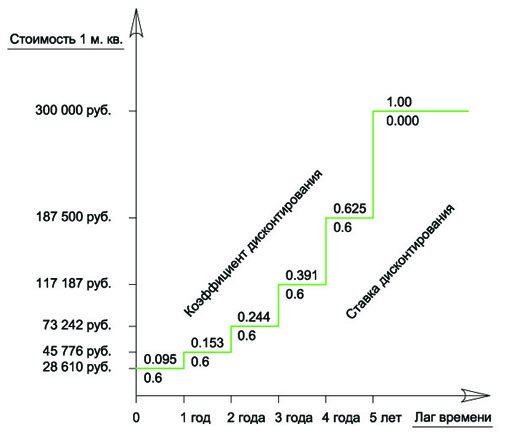

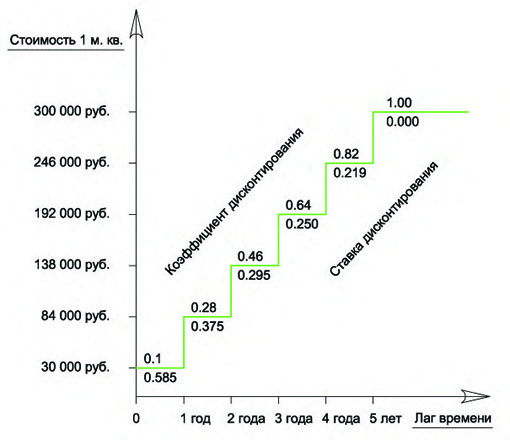

Ниже приведены два графика, которые демонстрируют два варианта изменения коэффициента дисконтирования и стоимости 1 метра квадратного жилья в процессе реализации проекта при неизменной ставке дисконтирования и при ее поэтапном изменении.

График 1. Изменение коэффициента дисконтирования и стоимости 1 метра квадратного жилья при постоянной ставке дисконтирования. Здесь коэффициент дисконтирования и цена метра квадратного меняются только под воздействием лага времени.

График 2. Изменение коэффициента дисконтирования и стоимости 1 метра квадратного жилья при поэтапном изменении ставки дисконтирования. Здесь коэффициент дисконтирования и цена метра квадратного меняются, как под воздействием лага времени, так и под воздействием ставки дисконтирования.

На приведенных графиках динамика изменения стоимости квадратного метра дополнительного жилья различна, но общим является то, что по завершении процесса реконструкции квадратный метр приобретает рыночную цену, а на начальном этапе его цена даже ниже себестоимости. Это значит, что рентабельность капиталовложений на начальном этапе может достигать 900 процентов, что с лихвой перекрывает любые риски. Это же подтвердилось и при осуществлении реального проекта.

Отображенная на графиках ситуация, несмотря на то, что основана на опыте успешной реконструкции МКД, все-таки является условной. При осуществлении реальных проектов, каждый реальный объект имеет свои особенности и привносит свои условия, которые придется учитывать при определении реальных ставки и коэффициента дисконтирования.

О деньгах